并且每月底进行调样涨乐财富通跟着市情上量化产物总范围的迅疾晋升,守旧的中证500指数,以至中证1000指数合联赛道战略的拥堵度越来越高,大众的眼光慢慢向“小市值”聚焦。此日咱们来看一下,“小市值”赛道为何受到大众青睐,以及合联指增产物毕竟有何卓殊之处。

A股商场自2021年上半年起,消费、医药等“白马股”的狂欢渐渐归于安宁,逐渐演变为众个观念轮替献艺的走势。气概连接轮动的商场境遇下,无论是行为普遍投资者,亦或是基金司理,投资难度都无形中晋升了许众。

云云境遇下,量化指数巩固型基金的上风渐渐凸显,无论商场气概怎样轮动,只消商场活动度坚持正在较高程度,出色的量化统造人总能获取较好的逾额收益。

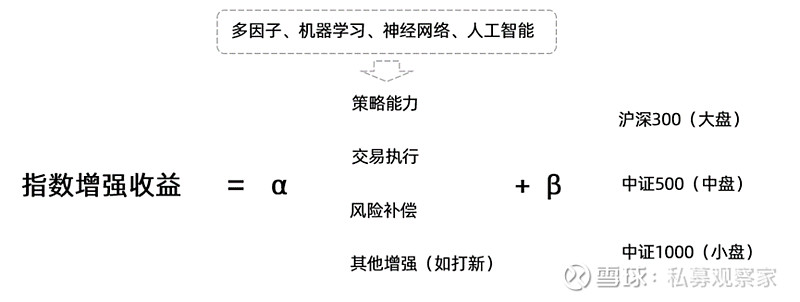

量化指数巩固产物,收益可能拆解为α(逾额收益)以及β(跟踪指数涨跌幅)两部门。市情上主流的指增产物,往往采取沪深300、中证500、中证1000三大宽基指数行为跟踪指数。

统造人中心的角逐力,正在于获取阿尔法的材干。首要可能分位战略材干、买卖履行、危险积累以及少少其他的巩固(打新等)构成。

1.战略材干。目前主流的模子仍然众因子模子,指的是用量价、根基面、舆情等目标对个股举行归纳打分,最终鲜明股票组合;近些年发轫越来越流通的呆板进修、神经汇集、人工智能等算法,听起来繁杂,原来做的照旧是分类或者降维的事故,同样是把许众目标,最终概括为一个决议打分。之以是后面三者无法成为主流,是由于这类算法仍然属于“黑箱子”,咱们只可看到结论中数据的合联性,而无法找到个中的因果干系,会有许众伪合联正在内部。

2.买卖履行。首要指的算法买卖,单笔委托单金额过大时,往往会变成较大的进攻本钱,算法买卖的倾向是裁汰这一本钱。常睹的伎俩有将较大的单据准时代均匀拆分,或者根据成交量的转化情景举行拆分。好的算法买卖,可能鄙人降买卖进攻的同时,每年晋升1-2%的收益。

3.危险积累。最先要明确一个条件,咱们当前指增产物,大部门是全商场选股,好比主流的中证500指数巩固,跟踪指数只要500只因素股,但指增产物组合往往有一千到两千只持仓个股。之以是还能称为中证500指数巩固,是由于模子选股之后还必要根据跟踪指数的情景,正在各个barra因子的目标上面做统造,大凡有正负0.5个尺度差的畛域。借使模子主动显露某一因子(好比市值巨细、行业占比等目标)的危险,所获取的收益,便是危险积累收益。

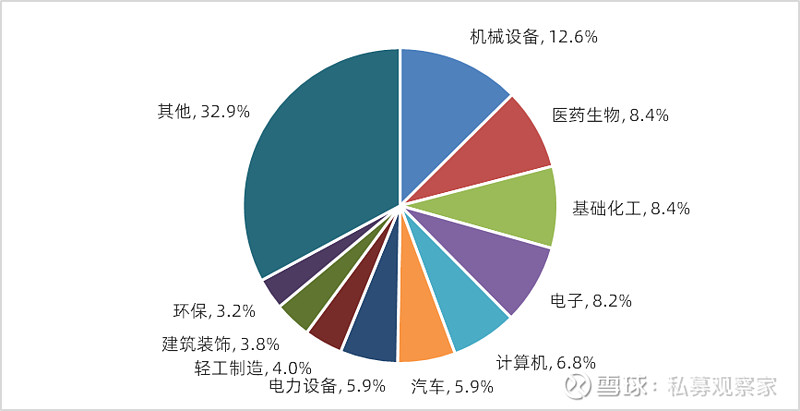

Wind小市值指数由齐备A股中市值小于100亿的公司等权重组合而成,而且每月底举行调样,最新因素股囊括3493个(囊括ST个股及北交所个股),掩盖申万31个一级行业。

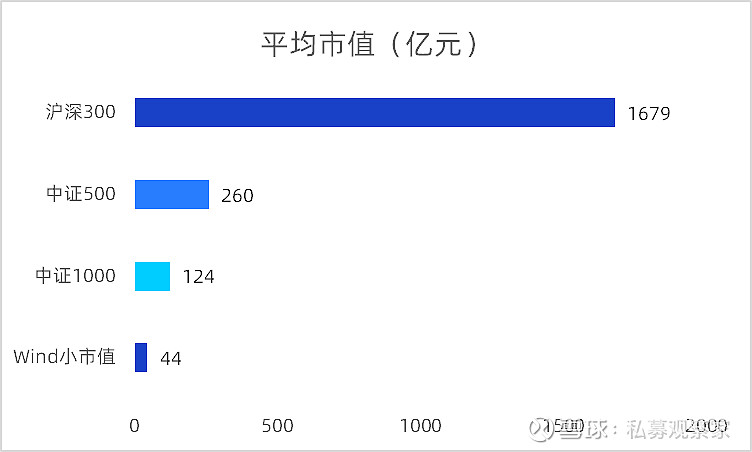

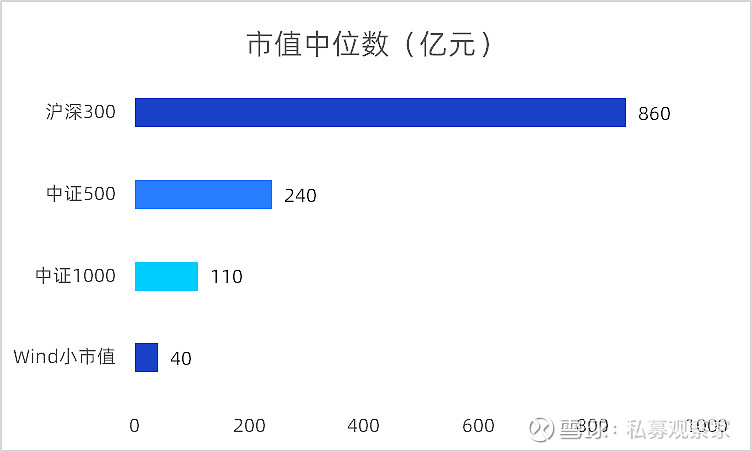

沪深300、中证500、中证1000三大宽基指数编造时也以市值为首要凭借(同时剔除不活动的个股),根基涵盖A股市值排名前1800名的股票。将四大宽基指数首要数据举行比较:

从几大指数因素股均匀市值、市值中位数来看,Wind小市值指数与三大宽基指数有较大分歧性。公司市值越大,成长越趋于平静,无论从内部办理或是行业生态位的角度开赴,转化空间相对会小少少。而小市值的公司平静性相对较差的同时,却有较大的上升空间;从“选优”的角度来看,量化模子更容易将因素股内的公司划分排名,最终获取更高的α逾额收益。

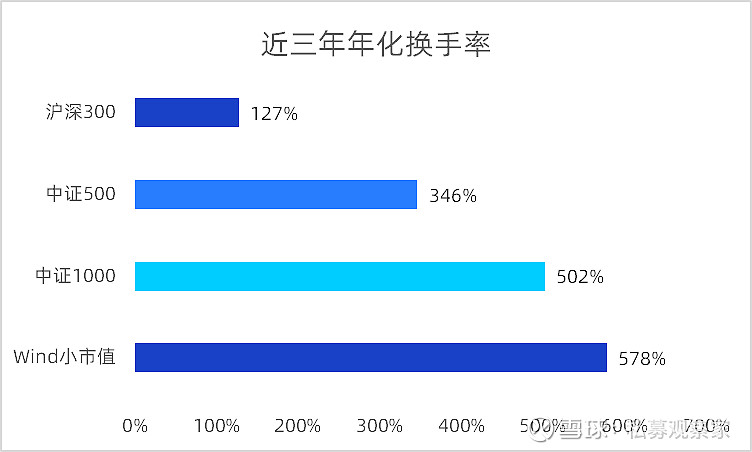

从买卖活动度开赴,采取各大指数近三年年化换手率举行比较。可能看到沪深300指数的活动水准最低,中证1000指数与Wind小市值指数活动度较高,两者年化换手率均凌驾500%。活动度越高,意味着较好的滚动性,更利于通过量价因子选股的同时,买卖历程中的进攻本钱也会更低。

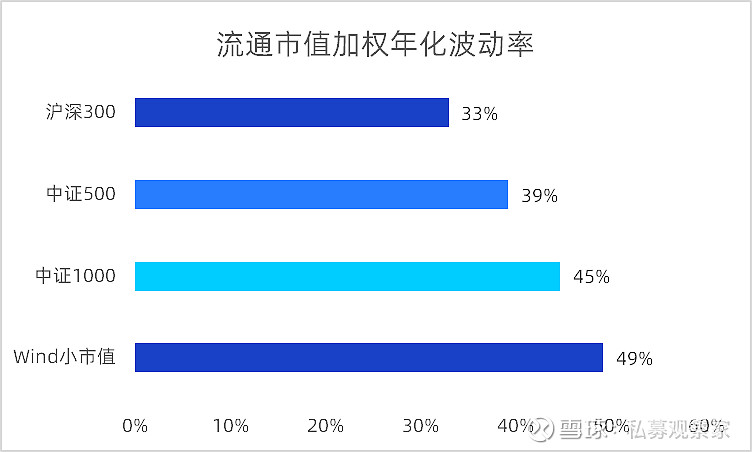

从危险角度调查,这里采取了流畅市值加权的震荡率行为评议目标,震荡率越大,意味着潜正在危险越大。当然,盈亏同源,收益与耗损是危险的一体两面。从上图可能看出,沪深300、中证500、中证1000、Wind小市值四大指数,震荡率按次慢慢增大。

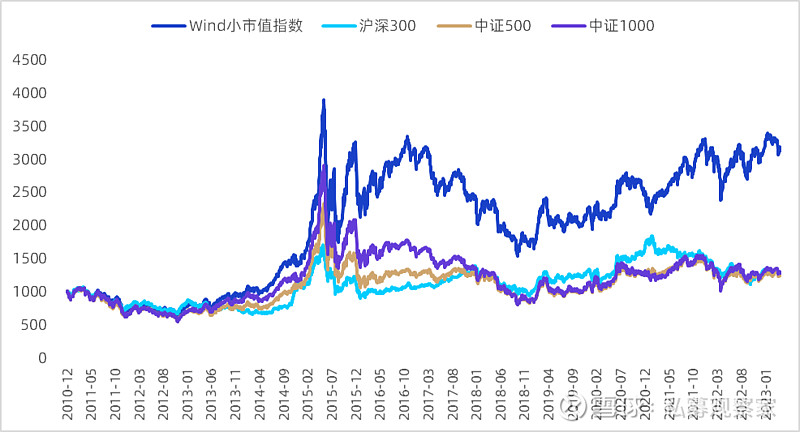

Wind小市值指数以2010年12月31日为基准点,于是将沪深300、中证500、中证1000三大指数举行同样管理,可能比对2011年此后各大指数走势情景。图中可能看出,Wind小市值指数正在牛市和熊市中,均涌现出了较大的弹性。从指数点位来看,小市值指数处于相对高位,隔断2015年史乘最高点相差20%独揽;其他三大指数点位略低,全体处于史乘中部门位程度。

行为量化指增产物,咱们诀别从α和β两个角度来解读“小市值”赛道适合的境遇以及或者会碰到的卓殊场景。

近两年A股商场气概固然不绝轮动,但全体涌现出小市值个股较为活动,大市值个股略显颓势的气概,量化选股模子渐渐向“小市值”赛道倾斜正在所不免。Wind小市值指数因素股全体市值较小、换手率较高,量化模子选出更优股票的难度相对下降,α的获取难度要低于沪深300、中证500、中证1000指数。

从β角度开赴,相合于深300、中证500、中证1000指数三大宽基指数,Wind小市值指数震荡率程度最高,目前点位处于相对高位程度,且仍旧连接较长时代。跟着注册造的到临,A股将不绝扩容,或者导致资金慢慢分流。若主流资金逻辑有所转化,或者导致Wind小市值指数形成较大幅度、较长时代的回调,于是必要细心β带来的危险。

目前主流中证500、中证1000产物,全商场畛域选股后必要遵循指数情景举行“危险统造”,也便是必要统造组合中分歧市值个股占比情景,不行与合联指数有太大的误差。正在吻合统造前提的条件下,向“小市值”有肯定的倾斜,原来也能带来不错的α逾额收益。与此同时,中证500、中证1000指数的危险(震荡率)相对较低,合联指增产物或者是尤其稳妥的采取。

质料造成时代:2023年5月数据及消息源泉:wind、choice本文实质仅供参考,不组成任何投资发起。对任何因直接或间接行使本文涉及的消息和实质或者据此举行投资所变成的齐备后果或牺牲,由您自行担负,雪球及联系方不承承当何司法职守。本文所援用的消息和数据均合法得到,但雪球对这些消息和数据的精确性、完美性不作任何包管。本文所述看法、援用的消息或数据有或者因宣告日之后的形势或其他身分的变卦而不再精确或失效,但雪球及联系方不担负更新合联看法、消息以及数据的负担,正在对合联看法、消息或数据举行变卦或更新时亦不会另行通告。本文版权归雪球全豹,未获取雪球或联系方事先书面授权,任何机构和小我不得对本文举行任何大局的复造、发外、刊发或传扬。如需援用或转载,应表明泉源。任何景象下,均不得对本文举行有悖原意的删省和删改。商场有危险,投资须隆重

以上实质与证券之星态度无合。证券之星宣告此实质的主意正在于传扬更众消息,证券之星对其看法、判定依旧中立,不包管该实质(囊括但不限于文字、数据及图外)齐备或者部门实质的精确性、可靠性、完美性、有用性、实时性、原创性等。合联实质过错诸位读者组成任何投资发起,据此操作,危险自担。股市有危险,投资需隆重。如对该实质生计反驳,或发明违法及不良消息,请发送邮件至,咱们将布置核实管理。